FXと株式投資、始めるならどちらがいいの?こんな疑問を持っている方は少なくないでしょう。結論から言えば、どちらを始めても問題ありません。

これら2つの投資商品は非常になじみがありますが、それぞれ全く違う性質の取引です。それぞれの特徴やメリット、違いを意識して自分に合った商品を取引すれば問題ありません。

むしろ両方取引している人もいます

本記事ではそんなFXと株の違いや特徴を詳しく解説。初心者向けの参考記事となっています。ぜひご覧ください。

参考記事はこちら

FXとは

FX(Foreign Exchange)は、外国為替取引の略称であり、異なる国の通貨を売買することで利益を狙う投資手法です。取引は主にオンラインプラットフォームを通じて行われ、24時間取引が可能です。主要な取引通貨には、米ドル(USD)、ユーロ(EUR)、日本円(JPY)、英ポンド(GBP)などがあります。

取引が単純で、小資金でも始められることから日本人の参加者が多く、資金効率の高い取引商品です。

FXの特徴

FXの特徴は次の7つ。

- 取引対象: 通貨ペア(例:USD/JPY、EUR/USD)。異なる国の通貨を交換する形で取引を行います。

- 取引時間: 24時間取引可能。主要市場(ニューヨーク、ロンドン、東京、シドニー)が時差により連続して開場するため、平日であればいつでも取引が可能です。

- レバレッジ: 日本国内のFX業者では、金融庁の規制により最大レバレッジは25倍に制限されています。これにより、小さな資金で大きな取引が可能です。

- 取引コスト: 取引手数料は比較的低く、主にスプレッド(売値と買値の差)だけで取引が行われます。

- リスクとリターン: 高いレバレッジを活用することで、短期間で大きな利益を狙える反面、大きな損失リスクも伴います。

- 流動性: 非常に高い流動性。市場が非常に大きく、常に取引が行われているため、大量の注文でも即座に成立することが多いです。

- 情報の入手方法: マクロ経済指標、中央銀行の政策、国際情勢などが主要な情報

中でも取引時間が24時間であることと、高い流動性という特徴はFXならでは。取引が約定しやすく、いつでも市場に参加できるため、隙間時間にトレードしたい方や、夜間にしかトレード出来ない方に人気です。

FXのメリット

FXのメリットは次の4つ。

- 24時間取引可能: 世界中の市場が開いているため、平日であればいつでも取引が可能です。

- レバレッジを利用: 少ない資金で大きな取引ができるため、短期間で大きな利益を狙えます。

- 低コスト: 取引手数料が比較的低く、スプレッド(売値と買値の差)だけで取引ができます。

- 高い流動性: 市場が非常に大きいため、取引量が多く、スムーズに売買ができます。

FXは取引コストが低いため、小資金から始めても効率よく稼げるメリットがあります。

FXのデメリット

資金効率が良いというメリットがある一方でデメリットも存在します。そのデメリットは次の3つ。

- リスクが高い: レバレッジを利用することで、利益も大きいが損失も大きくなるリスクがあります。

- 為替変動の影響: 為替レートの変動は政治的・経済的な要因に影響されやすく、予測が難しいです。

- 精神的ストレス: 24時間市場が動いているため、常に価格を気にする必要があり、ストレスが溜まりやすいです。

投資商品としては比較的リスクが高い商品であるというデメリットがあります。

株とは

株式取引とは、企業が発行する株式を売買することです。株式は企業の所有権の一部を表し、株主は企業の一部の所有者となります。株式取引は、証券取引所を通じて行われることが一般的です。

株の特徴

株の特徴をまとめると次の7つ。FXと似ている部分もありますが、取引コストや取引時間に大きな違いがあります。

- 取引対象: 企業の株式。企業の一部を所有する形で取引を行います。

- 取引時間: 証券取引所の営業時間内に限られます。例えば、東京証券取引所は午前9時から午後3時まで(昼休みを含む)の取引時間です。

- レバレッジ: 信用取引を利用することで自己資金の約3倍の取引が可能ですが、FXと比べるとレバレッジは低めです。

- 取引コスト: 証券会社によって異なりますが、取引手数料や信用取引にかかる金利などがかかります。

- リスクとリターン: 長期的な成長と安定した利益が期待できますが、市場の変動リスクも存在します。

- 流動性: 流動性は株式によって異なります。大型株や主要株は流動性が高いですが、小型株や新興企業の株式は流動性が低いことがあります。

- 情報の入手方法: 企業の業績報告、ニュース、業界動向などが情報源です。

株のメリット

株のメリットは配当に期待できる点。長期的に見て価値が生まれやすいというメリットがあります。

- 配当金: 企業が利益を上げた場合、配当金を受け取ることができます。

- 長期的な成長: 優良企業の株式を保有することで、長期的な価格上昇が期待できます。

- 株主優待: 一部の企業では、株主に対して優待サービスを提供することがあります。

- 投資情報が豊富: 多くの情報源から企業の業績や将来の見通しについて情報を得ることができます。

株のデメリット

反対にデメリットは時間的な制約が大きい点です。取引時間が限定されている上に、流動性が低い時間帯は訳増資内リスクが高まります。

- 市場の変動: 株価は市場の影響を受けやすく、急激な変動がある場合があります。

- 流動性の問題: 特に小型株は取引量が少ないため、売りたいときにすぐに売れない場合があります。

- 取引時間の制約: 取引は証券取引所の開場時間内に限られます。

FXと株の違い

共通点も多いFXと株ですが、大きく違う点も多々あります。ここからはFXと株の違いを重要なポイントに絞って比較していきます。

FXと株ではどちらが儲かるのか

どちらが儲かるかは、投資家のスタイルやリスク許容度によります。FXは短期的な利益を狙うトレーダーに向いており、株は長期的な成長を期待する投資家に向いています。リスクとリターンのバランスを考慮し、自分に適した投資手法を選ぶことが重要です。

【まとめ】それぞれの違いを理解して効率よく稼げる手段を選ぼう

FXと株はそれぞれ異なる特性を持ち、投資スタイルや目標に応じて選択することが求められます。どちらにもメリットとデメリットがあり、十分な情報収集とリスク管理が重要です。自分の投資目的とリスク許容度に合わせて、適切な投資手法を選びましょう。

FXの練習をするならbitcastle

FXも株取引も、結局やって見ない事には始まりません。とはいえ、いきなり資金を投入して取引を始めるのはリスクが高く気が引けてしまいますよね?

そんな方にはbitcastleのデモトレードがおすすめ。

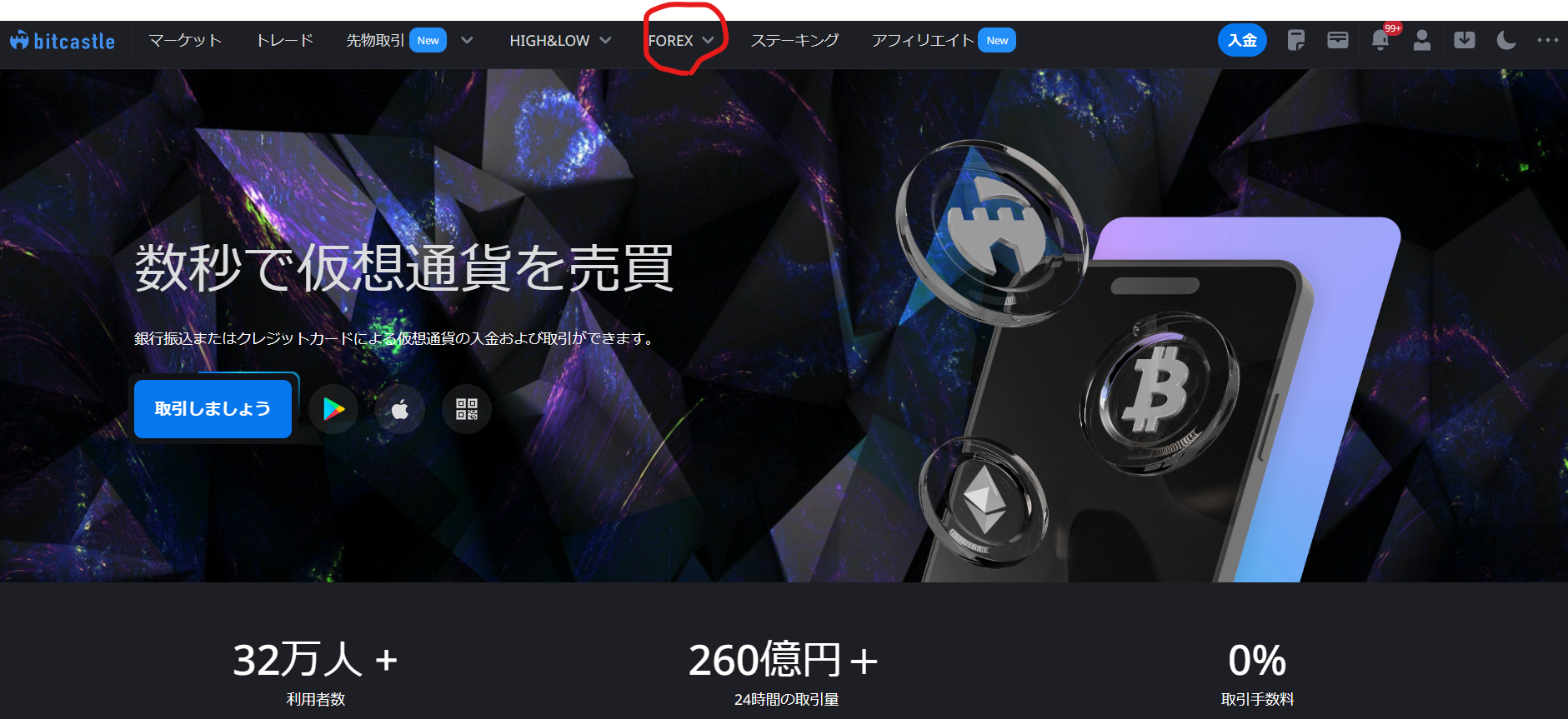

bitcastleとは、FXや仮想通貨取引はもちろん、コモディティ取引もできる取引業者です。クレジットカード入金によるビットコイン取引や、最大1,000倍のハイレバレッジトレードが楽しめ、直感的に操作しやすいトレード画面は初心者でもすぐに取引できるようになるでしょう。

もちろんデモ口座も用意されているので操作性を試す練習にもピッタリです。

また、bitcastleはボーナスが高価な取引所としても知られており、その中でも入金ボーナスは10万円まで100%キャッシュバック、最大で250万円のクレジットボーナスが貰える太っ腹なキャンペーンです。

対象ユーザーはすべての利用者、5月17日からスタートですので、始めるなら今がチャンスです。

bitcastle口座の開き方

デモ口座の開き方は、とっても簡単。まずは以下のバナーをクリックして、メールアドレスを入力。アカウントの開設を始めましょう。

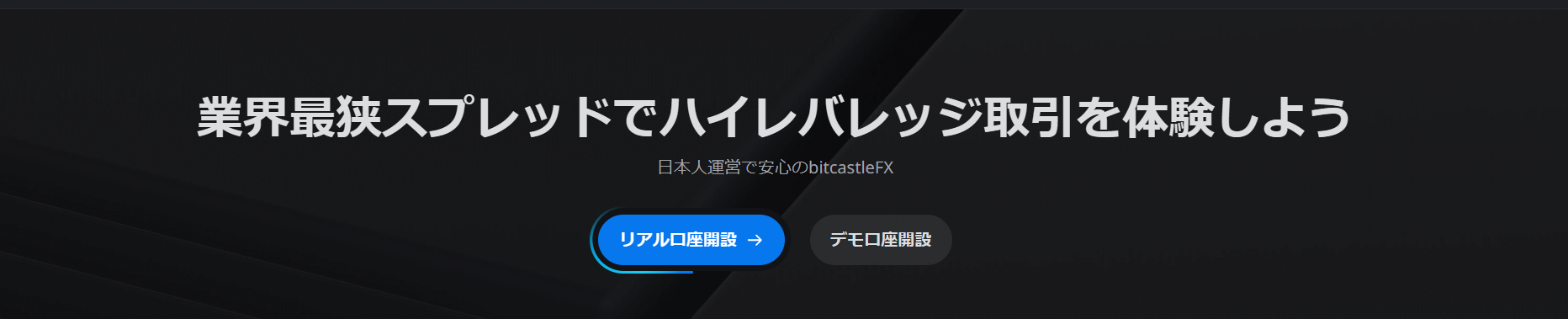

登録がすんだら、次にメニューバー上部のFOREXをクリック。

以下のデモ口座をクリックすればデモトレードがすぐに始められます。

しかし、bitcastleならボーナスクレジットもたくさん用意されているので、せっかくならリアル口座を開いて最初からボーナスクレジットで取引を始めたほうがお得です。

ボーナスクレジットであれば仮に損失が発生しても資金を失いませんし、勝った場合には勝ち分を出金できます。

デモトレードよりもお得に効果的に勉強をしたいなら、リアル口座での取引がおすすめです。

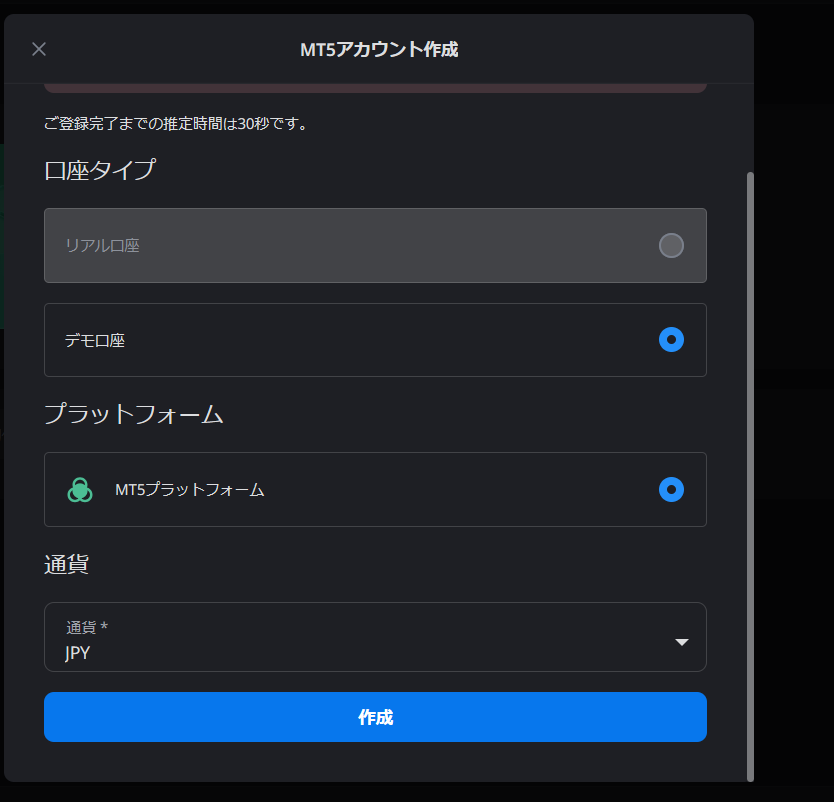

ちなみに、リアル口座を開くときには、アカウント作成時に求められる本人確認書類の提示が必要です。この手続きが完了していないとリアル口座の開設ができませんので注意しましょう。

リアル口座の開設が選択できるようになったら必要事項を入力してアカウントを開設します。

ちなみにここで聞かれているプラットフォームとはFXを取引するためのアプリケーションのようなもので、基本的にMT5から変更する必要はありません。

取引通貨も日本円で取引するのであればJPYで問題ないでしょう。

MT5を持っていない場合

MT5のインストールが完了していない場合はFOREXページ下部にあるダウンロードからアプリケーションを入手します。

アプリケーションを立ち上げると口座選択画面が表示されるので、口座をbitcastle、口座番号をアカウント開設時に表示された番号で入力します。

MT5が立ち上がり、画面右下が接続完了となればOKです。

参考記事はこちら