FXの重要なリスクヘッジ注文といえばストップロス。分かってはいるけれど、中々上手く使えない。という方も少なくないのではないでしょうか。

今回はトレードを始めたばかりの初心者向けに、ストップロス注文を解説します。

参考記事はこちら

FXとは

外国為替取引、通称FX(Foreign Exchange)は、異なる通貨を売買する金融市場で行われる取引のことを指します。投資家やトレーダーは、異なる通貨ペアの価格変動を利用して利益を狙います。

例えば、米ドルと日本円、ユーロとポンドなどが代表的な通貨ペアです。FXは世界各国の通貨を取引できるため、24時間取引が可能であること、そして高い流動性が特徴です。

FXの特徴

FXの特徴は主に次の4つ。

- 24時間取引可能

- 高いレバレッジ

- 流動性

- 双方向性

株式取引と違い取引の時間的な制約が少なく、レバレッジによって小資金からでも取引が可能なFXは個人投資家にも非常に人気な投資商品です。

以下ではFXの代表的な特徴を解説していきます。

24時間取引可能

FX市場は、世界中の異なるタイムゾーンで取引が行われるため、24時間いつでも開いています。これにより、投資家は自分の都合の良い時間に取引を行うことができます。

例えば、ロンドン市場が閉まる頃にニューヨーク市場が開き、その後、アジア市場が開くといった具合に取引が続きます。

日本に住んでいる方であれば、夕方から深夜にかけてロンドン、ニューヨークと世界で有数の大きな市場で取引することが可能となり、仕事終わりでも積極的にトレードが可能です。

高いレバレッジ

FX取引では、少ない資金で大きな取引を行うことができるレバレッジが利用可能です。これにより、大きな利益を得るチャンスが広がる一方で、リスクも高まります。

例えば、レバレッジ100倍を利用すれば、1万円の証拠金で100万円分の取引が可能になります。しかし、その反面で、逆に動いた場合の損失も大きくなるため、慎重な管理が求められます。

但し、レバレッジには規制も設けられており、日本国内では最大25倍までのレバレッジまでしか掛けることができません。

そのため、日本のFX取引業者でトレードを始める場合、ある程度まとまった額の資金が必要です。しかし、海外のFX業者ではレバレッジの規制はなく、100倍500倍といったハイレバレッジトレードが可能です。

多少リスクは高くなりますが、小資金で資金効率を高めたトレードをしたいのであれば海外のFX取引所が良いでしょう。

海外のFX業者を選ぶならbitcastle

本記事ではハイレバレッジトレードができる海外のオススメブローカーとしてbitcastleをご紹介しています。

bitcastleとは、FXや仮想通貨取引はもちろん、エネルギーのCFD取引もできる取引業者です。クレジットカード入金によるビットコイン取引や、最大1,000倍のハイレバレッジトレードが楽しめ、直感的に操作しやすいトレード画面は初心者でもすぐに取引できるようになるでしょう。

bitcastleはボーナスが高価な取引所としても知られており、その中でも入金ボーナスはなんと最大250万円も貰える太っ腹なボーナスです。

対象ユーザーはすべての利用者、5月17日からスタートしていますので、始めるなら今がチャンスです。

参考記事はこちら

https://bitcastle.io/column/post-8207/

まずはデモアカウント口座で練習

初心者にとって、いきなりリアルマネーでハイレバレッジトレードを始めるのはリスクが大きく、オススメできません。まずはデモアカウントを利用して、仮想資金、もしくはボーナスクレジットで取引の練習を行いましょう。

デモアカウントでは、実際の市場環境をシミュレーションしながら取引を体験することができるので、取引の仕組みや戦略の学習に最適です。

デモ口座の開き方

デモ口座の開き方は、とっても簡単。まずは以下のバナーをクリックして、メールアドレスを入力。アカウントの開設を始めましょう。

登録がすんだら、次にメニューバー上部のFOREXをクリック。

以下のデモ口座をクリックすればデモトレードがすぐに始められます。

しかし、bitcastleならボーナスクレジットもたくさん用意されているので、せっかくならリアル口座を開いてボーナスクレジットで取引を始めたほうがお得です。

ボーナスクレジットであれば仮に損失が発生しても資金を失いませんし、勝った場合には勝ち分を出金できます。

デモトレードよりもお得に効果的に勉強をしたいなら、リアル口座での取引がおすすめです。

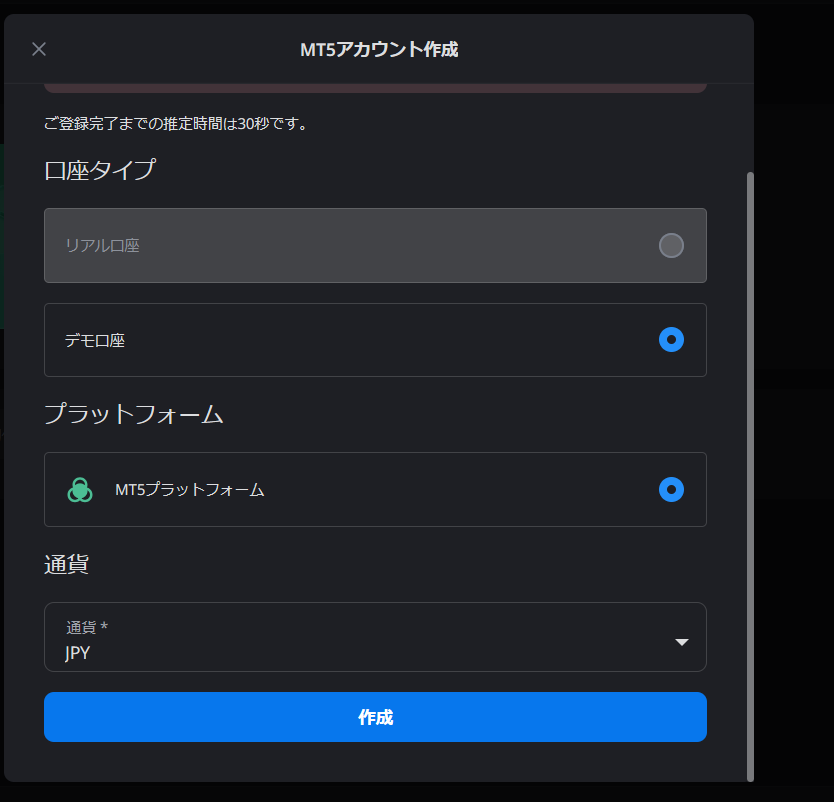

ちなみに、リアル口座を開くときには、アカウント作成時に求められる本人確認書類の提示が必要です。この手続きが完了していないとリアル口座の開設ができませんので注意しましょう。

リアル口座の開設が選択できるようになったら必要事項を入力してアカウントを開設します。

ちなみにここで聞かれているプラットフォームとはFXを取引するためのアプリケーションのようなもので、基本的にMT5から変更する必要はありません。

取引通貨も日本円で取引するのであればJPYで問題ないでしょう。

MT5を持っていない場合

MT5のインストールが完了していない場合はFOREXページ下部にあるダウンロードからアプリケーションを入手します。

アプリケーションを立ち上げると口座選択画面が表示されるので、口座をbitcastle、口座番号をアカウント開設時に表示された番号で入力します。

MT5が立ち上がり、画面右下が接続完了となればOKです。

参考記事はこちら

流動性

FX市場は世界で最も取引量が多い市場の一つであり、その高い流動性により、スムーズに売買が行えます。

さらに、取引量が多い通貨ペアでは、取引コストの一つである、スプレッド(売買の価格差)も狭くなることが一般的です。例えば、米ドルと日本円のペア(USD/JPY)は、取引量が多いため、スプレッドも他の通貨ペアに比べて狭くなります。

流動性は取引市場において非常に重要です。流動性の低い投資商品は注文が約定しないことも多く、損切や利確が遅れることもしばしば。その点、ほぼ瞬間的に約定するFXはそういったリスクも低減され、予期せぬ注文トラブルに見舞われる可能性が非常に低い投資商品です。

双方向性

FX取引では、買い(ロング)だけでなく売り(ショート)も可能です。

これにより、市場が上昇する時だけでなく、下落する時にも利益を狙うことができます。例えば、米ドルが強くなると予想する場合はドルを買い、逆に弱くなると予想する場合はドルを売ることで利益を狙います。

株式で言うことろの信用売買に意味合いは非常に似ています。

ストップロスとは

さて、では本題のストップロスとはどのような取引注文なのでしょうか。

ストップロス(Stop Loss)とは、損失を限定するために設定される売買注文の一種です。あらかじめ、特定の価格に達した時に自動的にポジションを決済するように設定することで、大きな損失を防ぐことが目的です。

これにより、予期しない市場の動きに対しても損失を最小限に抑えることができます。

ロスカットとの違い

ストップロスとロスカットは似た概念ですが、微妙な違いがあります。ストップロスは投資家自身が設定する注文であり、予め決めた価格で自動的にポジションを決済します。

一方、ロスカットは証券会社や取引所が設定する強制的なポジション決済のことを指し、投資家の資金が一定の基準を下回った際に自動的に行われます。

例えば、証券会社が設定したロスカット水準に達した場合、強制的に決済されることにより、更なる損失を防ぐ仕組みです。

ストップロスのメリット

- 損失の限定: ストップロスを設定することで、予期せぬ価格変動による大きな損失を防ぐことができます。例えば、米ドル/円の取引において、現在の価格が110円で、105円にストップロスを設定しておけば、価格が急落しても損失は105円までに限定されます。

- 心理的な安定: 投資家は損失を限定することで、冷静に取引を続けることができます。これにより、感情的な判断ミスを避けやすくなります。例えば、損失が続くと焦ってさらに無謀な取引をしてしまうことがありますが、ストップロスを設定していればそのリスクが軽減されます。

- リスク管理: ストップロスはリスク管理の一環として機能し、トレード戦略の一貫性を保つ手助けをします。例えば、トレードプランの一部として、常にストップロスを設定するルールを設けることで、計画的かつ戦略的に取引を行うことができます。

ストップロスのデメリット

- 早期決済のリスク: 市場が一時的に逆行した場合、ストップロスが作動してポジションが決済され、その後に価格が元に戻ることがあります。これにより、本来得られるはずの利益を逃す可能性があります。例えば、一時的なニュースやイベントで価格が急落し、その後すぐに回復するケースです。

- 価格変動による影響: 市場のボラティリティが高い場合、ストップロスが頻繁に作動してしまい、取引コストが増加する可能性があります。例えば、価格が急激に上下する相場では、ストップロスが何度も作動し、小さな損失が積み重なってしまうことがあります。

- スリッページのリスク: 急激な市場変動時には、ストップロスが設定価格で実行されず、予想以上の損失が発生するスリッページのリスクがあります。例えば、価格が急激に動いた場合、設定した価格よりも不利な価格で約定することがあります。

ストップロスを使わないリスク

ストップロスを設定しない場合、損失が膨らむリスクがあります。

市場が急変した場合、大きな損失を被る可能性が高まり、最悪の場合、投資資金をすべて失うこともあります。また、感情に左右されて取引を続けてしまうリスクも増大します。例えば、価格が下がっているにもかかわらず「いつか戻る」と期待して損失が膨らむケースです。

最終的にこういったトレードではロスカットとなる可能性が高く、ストップロスを行わない取引は常に資金を全損するリスクを抱えているということを覚えておきましょう。

ストップロスの使い方

ストップロスを効果的に利用するためには、適切な価格設定が重要です。市場のボラティリティや自身のリスク許容度を考慮し、適切な価格レベルに設定することが求められます。また、トレード戦略や市場分析に基づいた合理的な設定が必要です。

例えば、サポートラインやレジスタンスラインを基にストップロスの位置を決めることがあります。

ストップロスが有効な場面

高ボラティリティ市場

ボラティリティが高い市場では、急激な価格変動が発生しやすいため、損失を限定するためにストップロスが有効です。例えば、経済指標発表時や重要なイベント前後の取引では、予想外の動きが発生することが多いため、ストップロスを設定することでリスクを管理できます。

重要な経済指標発表前後

経済指標の発表前後は、市場が大きく動くことが多いため、事前にストップロスを設定しておくことでリスクを管理できます。例えば、米国雇用統計や中央銀行の金利発表などが該当します。

長期投資の場合

長期投資の場合、短期的な価格変動に惑わされず、損失を限定するためにストップロスを活用することが重要です。例えば、数ヶ月から数年単位での投資を行う場合、一時的な価格の下落に対しても冷静に対処するためにストップロスを設定します。

【まとめ】ストップロスを上手に使って安定した取引を目指そう

FX取引におけるストップロスは、損失を限定し、リスクを管理するための重要なツールです。適切な価格設定と合理的な利用により、投資家は大きな損失を防ぎ、冷静な判断を維持することができます。

ストップロスを活用することで、リスクを最小限に抑えながら、取引を続けることが可能となります。ストップロスの設定は、取引戦略の一環として重要な要素であり、長期的な成功を目指すために不可欠です。

執筆者 西村大樹